山口先生コラム「やさしい家族信託」第10回:認知症に備えて、はじめよう。やさしい家族信託 8つのメリット

司法書士事務所ともえみ 代表司法書士 山口先生コラム「やさしい家族信託」

厚生労働省によれば、2025年には認知症患者が700万⼈になると⾔われています。認知症になると資産は凍結され、⾃分や家族のために財産を動かすことができなくなります。

本コラムでは、「職業後見人」として高齢者の方の財産を管理し、また、自身の両親の「家族信託受託者」としても活動する高齢者支援専門の司法書士である山口良里子先生が、認知症から⼤切な資産を守るために注⽬される「家族信託」についてわかりやすく解説します。

- この記事の執筆

-

司法書士事務所ともえみ 代表司法書士山口良里子先生

司法書士事務所ともえみ 代表司法書士山口良里子先生

- この記事の目次

-

- 認知症による資産凍結から老後のお金を守る「家族信託」

- 【判断能力の低下によってできなくなるお金の管理に関すること】

- 家族による家族のための「やさしい家族信託」8つのメリット

- 1)親が元気なうちから始められる~後見制度との違い

- 2)預けてもらう財産を選ぶことができる

- 3)裁判所から監督されない

- 4)最後まで親のために親のお金が使える~遺言との違い

- 5)実家不動産を有効に活用できる~信託銀行との違い

- 6)管理手数料、流通税の節約ができる~信託銀行、贈与との違い

- 7)2段階の取り決めができる~残されたお母さんの暮らしも守れる

- 8)相続トラブルにも備えられる~安心して介護を続けられる

- 認知症に備えて、はじめよう。やさしい家族信託

2019年6月18日、認知症対策を強化するため、2025年までの施策を盛り込んだ「認知症施策推進大綱」が発表されました。認知症の発症を遅らせ、認知症になっても希望をもって日常生活を過ごせる社会を目指す、「予防」と「共生」を、車の両輪として施策を推進するというものです。

団塊の世代が75歳以上となる2025年には、認知症の人は約730万人に達し、さらに軽度認知障害(MCI)の方まで含めると1000万人をこえ、高齢者の4人に1人となると推計されています。 そこで、大綱では、認知症は「誰もがなりうる」病気であり、「認知症予防」とは、「認知症にならない」という意味ではなく「認知症になるのを遅らせる」「認知症になっても進行を緩やかにする」意味であるとされました。

①認知機能の低下のない方の認知症発症を遅らせる取り組み

②認知機能低下のある方の早期発見・早期対応

③認知症の方とその家族の視点にたったやさしい社会づくり(認知症バリアフリー)

と、段階別に具体的な施策を提示しています。

今後、国レベルで「認知症にやさしいまちづくり」の施策がさらに進むのは嬉しいことですね。

そして、私たち一人一人も「認知症は身近なもの」という認識を新たにし、認知症に関する正しい情報を得て、認知症に「なってもならなくても困らない」備えをしておくことで、家族みんなが笑顔で今を楽しく過ごせるようにしていきたいものです。

認知症による資産凍結から老後のお金を守る「家族信託」

認知症になって、困ることの一つに「お金の管理」があります。

親が自身でお金の管理が難しくなってきた場合に、銀行まで連れて行ってあげたり、キャッシュカードを預かってお金をおろしてきてあげたりして、今まで通りの暮らしを維持されている場合も多いです。

しかし、財産には「名義」があり、本人名義の財産は本人しか使えないのが原則です。日常のお買い物程度であれば、なんとかなるかもしれませんが、大口の取引の場合は、そうはいきません。定期預金を解約したり、株や投資信託を売却したりする場合に、本人の判断能力が低下しており、「意思確認」ができないとなると、たとえご家族がいても、前々から財産の管理や処分について頼まれていたとしても、お金が出せなくなってしまうのです。

【判断能力の低下によってできなくなるお金の管理に関すること】

・銀行でのお金の引き出し、支払いや振込、定期預金の解約

・株や投資信託、外貨預金の売却や換金

・不動産の売却、修繕、リフォーム、賃貸、管理

・介護や医療、施設の費用などの支払い

そこで、本コラムで紹介しているのが「家族信託」という制度です。

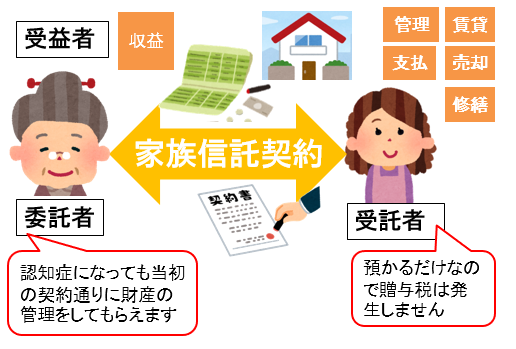

「家族信託」とは、親(委託者という)が、子どもなどの信頼できる家族・親族(受託者という)に、不動産や預貯金などの財産の管理を任せる契約のことで、「民事信託」ともいわれます。親(委託者)が決めた目的に沿って、子ども(受託者)が、信託された財産を管理・処分し、親(受益者という)のために使用します。

親が元気なうちから準備しておくことで、認知症で判断能力が低下しても、財産が凍結することなく親のために使うことができると、利用される方が増えています。

家族による家族のための「やさしい家族信託」8つのメリット

そんな家族信託をつかうメリットを整理したいと思います。

1)親が元気なうちから始められる~後見制度との違い

「家族信託」なら、成年後見と違い、親が元気なうちから、親の財産管理を始めることができます。親の判断能力の低下が気になった場合に、すぐにスタートできるので安心です。

【もうすぐ80歳のお母さんのタンス預金を守りたい家族信託のケース】

2)預けてもらう財産を選ぶことができる

また、後見制度が、親の「全財産を管理」することになるのに対し、家族信託なら、親が「管理してもらいたい財産のみ」を選んで子どもに託すことができます。お金の管理に不安があるが、全財産を取り上げられるのは嫌という親の希望にもこたえることができるのです。

【お金の管理を任せたいが、今まで通りの生活も続けたい両親のための家族信託のケース】

3)裁判所から監督されない

さらに、後見制度とは違い、家族信託なら裁判所からの監督をうけることなく、子どもが親のお金を最後まで管理してあげることができます。親が他界するまでの長期にわたり、後見人や後見監督人への費用を支払う必要がないのでコスト面でも安心です。

【認知症による資産凍結から、本人の財産を守る3つの制度の比較】

4)最後まで親のために親のお金が使える~遺言との違い

「遺言書」は、親が親の他界した後のことを決めておく制度です。「遺言書」を書いてもらっていても、親が他界するまでは、親に何かあったとしても、子どもが自由に親のお金を動かすことはできません。

家族信託は、「親が他界するまで=親の老後」のお金の使い方を決めておくことができる制度です。親の入院や体調の変化に合わせて、親が認知症になったとしてもお金が凍結せず、親のために親のお金を使ってあげることができるのです。

【お父さんが緊急入院。「遺言」があってもお金がおろせない場合に備える家族信託のケース】

5)実家不動産を有効に活用できる~信託銀行との違い

信託銀行では「実家不動産」を預かって運用してくれることはありません。これに対し、家族信託なら、収益性のない不動産でも子どもが預かって管理運用してあげることができます。親がこれまでに築いてきた財産が塩漬けにならず、有効活用することができるのです。いざというときは、実家を売却することもできる心の余裕が、元気な親を見守り、やさしい介護へとつながります。

【親と同居で実家が空き家になった場合に、実家の凍結を防ぐ家族信託のケース】

6)管理手数料、流通税の節約ができる~信託銀行、贈与との違い

金融庁の認可を得た法人が、不特定多数の顧客から報酬を得て行う「商事信託」に対して「家族信託」とは、家族間で報酬を前提とせずに財産を預かり管理する制度です。したがって、信託銀行や信託会社へ財産を預けるの場合に比べ、管理手数料がかからないというメリットがあります。

また、親から不動産を信託してもらった場合の「登録免許税」は、贈与を受ける場合の5分の1。財産を譲りうけたのではないので、「贈与税」や「不動産取得税」もかかりません。また、親が他界したのちに、信託された不動産をそのまま売却することができるので、子ども名義に変える「相続登記」の費用も節約することができます。

高齢の親が投資でお金を増やすより、今まで築いた財産を守り、きちんと使えるようにしておく、さらに、他界した後の手続きの見通しもたつ「家族信託」の方が結果としてコスパがいいといえるかもしれません。

【もうすぐ80歳の親が投資をしたいと言ってきたときのフローチャート】

7)2段階の取り決めができる~残されたお母さんの暮らしも守れる

「遺言書」は、親が親の他界した後のことを決めておく制度です。しかし、せっかく遺言書を書いてもらっていても、遺産を残した相手が既に認知症であった場合、残した遺産を自由に使うことができません。

これに対し、家族信託は、「親が他界するまで」だけでなく、「他界した後」のお金の使い方まで決めておくことができる制度です。

①お父さんが元気なうちはお父さんのためにお金を使う

②お父さんが他界したらお母さんのためにお金を使う

③お父さんもお母さんも他界したら子どもたちで分ける

といった「2段階の取り決め」をすることで、残されたお母さんの暮らしも守れるところが大きなメリットと言えます。

【既に認知症のお母さんの暮らしを守るための家族信託のケース】

8)相続トラブルにも備えられる~安心して介護を続けられる

最後に、家族信託は、親の老後の暮らしを守るだけでなく、親が他界したあとの遺産相続のトラブル対策としても効果があります。

①親から託された財産は、子どもの個人資産とは「分別して管理」をするので、他の兄弟から親の財産を使い込んだなどとあらぬ疑いを避けられる

②親が他界した場合は、契約内容に従って、残りの財産を分けるので他の兄弟たちと分け方の話し合いがまとまらないということがない

これまで、口約束で親の財産を管理していた子どもにとっては、後々のトラブルを避けられる点で安心して介護に集中することができるようになります。

認知症に備えて、はじめよう。やさしい家族信託

親が認知症になる前に、子どもと家族信託契約をしておことで、親が認知症になった後も、財産が凍結することなく、親のために使うことができます。

家族信託をしておけば「万が一、親が認知症になってお金が下ろせなくなったらどうしよう・・・」「私に介護の費用が払えるかしら・・・」「後見人を付けないといけなくなったらどうしよう・・・」など、といった漠然とした不安がなくなります。

認知症は「誰もがなりうる」身近な病気。「親が認知症になってもならなくても困らない」備えをしておくことが大切です。

まずは、「家族信託」で、親が認知症になってもならなくても親のお金は凍結しないようにしておきましょう。そうすることで、認知症になるのを遅らせたり、認知症になっても進行を緩やかにしたりする本来の意味の「認知症予防」に集中することができるのです。みんなが安心して笑顔の毎日を過ごすことができるように。

「家族信託」とは、一般社団法人家族信託普及協会の登録商標です。本コラムの著者は、一般社団法人家族信託普及協会の認定家族信託専門士です。

参考:認知症施策推進関係閣僚会議「認知症施策推進大綱」

- 認知症は予防できます!! –認知症「予防」のための3資格-

- 認知症予防医/広川慶裕医師の新刊「脳のスペックを最大化する食事」7/20発売

- 認知症予防医/広川慶裕医師の新刊「潜伏期間は20年。今なら間に合う 認知症は自分で防げる!」

- 広川慶裕医師の、認知症予防のことがよく分かる『認トレ®️ベーシック講座』開講!

- 知ると知らないじゃ大違い!民間介護保険って何?

- 酸化ストレスを減らすと認知症予防に!秘密はサプリメント

- ユッキー先生の認知症コラム第92回:あるべき姿の認知症ケア

- 認知症専門医による認知症疾患啓発イベントを開催

- ポイントは食生活にあった。認知機能維持に必要なのは・・・

- 認知症予防は40代から!摂ると差が出る栄養素とは。

- 山口先生のコラム「やさしい家族信託」第17回:Q&A 外出自粛で、認知機能の低下が心配。家族信託、遺言、後見、今できることが知りたい

- 【広川先生監修】5分で分かる認知機能チェック(無料)はこちら

- 認知症は予防できるの?

- 認知症の種類とその詳細はこちら