山口先生コラム「やさしい家族信託」第6回:老後資金2000万円必要!?どうする?もうすぐ80歳のお母さんが「投資をしたい」と言ってきたとき

司法書士事務所ともえみ 代表司法書士 山口先生コラム「やさしい家族信託」

厚生労働省によれば、2025年には認知症患者が700万⼈になると⾔われています。認知症になると資産は凍結され、⾃分や家族のために財産を動かすことができなくなります。

本コラムでは、「職業後見人」として高齢者の方の財産を管理し、また、自身の両親の「家族信託受託者」としても活動する高齢者支援専門の司法書士である山口良里子先生が、認知症から⼤切な資産を守るために注⽬される「家族信託」についてわかりやすく解説します。

- この記事の執筆

-

司法書士事務所ともえみ 代表司法書士山口良里子先生

司法書士事務所ともえみ 代表司法書士山口良里子先生

- この記事の目次

2019年6月3日、金融庁の金融審議会(市場ワーキング・グループ)がまとめた報告書「高齢社会における資産形成・管理」の中で、人生100年時代に、95歳まで生きるには夫婦で2000万円の金融資産が必要との試算が発表されました。

これが様々なメディアで取り上げられ、「老後に2000万円なんてどうしよう」「そんなの無理だ」「年金制度どうしてくれる」などと、動揺が広がっています。 日本の年金制度は、現役時代の収入を100%保障する仕組みではないので、老後、年金収入で足りない分は、現役時代に貯めたお金を取り崩して生活するか、生活水準を下げるのか。現役時代と同じ生活水準を保つために、老後資金が必要なことは、今も昔も変わりはありません。

しかし、郵便局にお金を預けているだけで6%も金利がついて、10年預けたら倍になるという親世代が生きた時代と今では情勢が大きく変わっています。「老後2000万円」という数字だけを聞いて慌てるのもうなずけます。 私たち子ども世代は、ほとんど金利がつかず、お金を貯めにくい時代を生きているということを受けとめた上で、年金制度への関心と、金融に対する正しい知識を持ち、お金を増やしたり、貯めたりといった行動をとらないといけないのかもしれません。

老後の暮らしに備えるA子さん。心配なのは高齢の母の介護・・・

A子さんは、今年、53歳。都内のマンションに夫と2人で住んでいます。短大を卒業後、フルタイムで仕事を続け、今年で勤続33年。リーダーを任せられ、数名の部下とも上手にやっています。

子どもたちも、昨年独立。今は自分たちの老後に備え、夫婦でマネーセミナーに参加したり、少しずつ投資もスタートしました。

心配なのは、もうすぐ80歳のお母さんのこと。5年前にお父さんが他界してからは、実家で一人暮らしをしています。

一人娘のA子さんは「お母さんの面倒は最後まできちんとみる。」と覚悟はできていますが、万が一介護が必要となったとき、今の仕事をこのまま続けていけるかが心配です。早期退職するとなると、自分たちの老後の生活のプランも見直さないといけないかも‥…と漠然とした不安を抱えています。

そんな時、テレビで「老後資金2000万円必要」というニュースを見たお母さんから「投資をしたい。」と電話がかかってきたのです。

老後資金2000万円が足りない!?80歳のお母さんが「投資をしたい」と言ってきた

あわてて実家に戻ったA子さん。お母さんの話はこういうことでした。

・テレビで「老後資金が2000万円必要」というニュースを見た

・お父さんと一緒にためてきた貯金が1000万円あるけれどそれでは足りない

・銀行の人に相談したら、「投資信託」なら「貯金」しているより利回りが高いと聞いた

・一人娘のA子さんに迷惑をかけないように、自分の老後費用は自分のお金で何とかしたい

お母さんはもうすぐ80歳ですが、とても元気でしっかりしています。町内会の活動も積極的に参加、銀行や郵便局の人とも仲良し。自分のお金を自分でまだまだ管理できており、いろいろオススメもされているようです。そんなときの「老後資金2000万円」のニュースだったのです。

そこで、A子さんは、お母さんのお金が本当に足りないのか、一緒に整理整頓することにしました。

≪お母さんのお金一覧≫

・お父さんが買ってくれた自宅:お父さんが他界後、お母さん名義に。住宅ローンは完済している。1500万円くらいで売れそう

・定期預金1000万円:いざというときのお金。昔はたくさん利息がついていたらしい

・普通預金200万円:日々のやりくりに使っている。2か月に1回年金が入ってくるので残高はほとんど減らない。

A子さんは、整理した情報と、マネーセミナーで習ったことを、お母さんに話してみることにしました。

・ニュースでやっていた「老後資金2000万円必要」は、60歳と65歳の夫婦が95歳まで生きたときの試算。もうすぐ80歳のお母さんには当てはまらないこと

・お金を増やしたり、貯めたりするのは、時間を味方につける必要がある。もうすぐ80歳のお母さんがハイリスクな投資商品に手をだし、急落したら取り返しがつかなくなる方が心配なこと

・リスクの少ない商品だったとしても、認知症などでお母さんの判断能力が低下すると、A子さんがいても下ろせなくなる心配があること

・80代からのお金は、増やすより管理の仕方、「実際に自分のために使えるか」が大切なこと

・今回の報告書でも、現役期やリタイア前後期は、投資などお金の増やし方が提案されているが、80歳~の「高齢期」は、①心身の衰えを見据えたマネープランの見直し、②認知・判断能力の低下・喪失への備えが必要と書かれていること

【判断能力の低下によってできなくなるお金の管理に関すること】

・銀行でのお金の引き出し、支払いや振込、定期預金の解約

・株や投資信託、外貨預金の売却や換金

・不動産の売却、修繕、リフォーム、賃貸、管理

・介護や医療、施設の費用などの支払い

さらに、

・A子さんは、できる限りお母さんのお世話をしたいと思っていること

・必要であれば近くに引っ越してきたり、同居してもいいと夫が言ってくれていること

・A子さんは、定年まで仕事を続けたいと思っており、お母さんの介護と仕事の両立ができるか心配なことを伝えました。

そんなこんなで、母娘2人の家族会議の結果、

①高齢のお母さんが、今からハイリスクの投資をスタートするのは危険

②今ある資産で十分に生活できそうだが、判断能力の低下で資産が凍結し解約できなくなると困る

③将来の介護費用や施設入居に備え、実家を売却できるようにしておいた方がよい

Aさんとお母さんは、「家族信託」をしておくことにしました。

それと同時に、地域包括支援センターに相談して、今後のお母さんの体調の変化に対応し、様々な介護制度を利用していけるようにすることにしました。

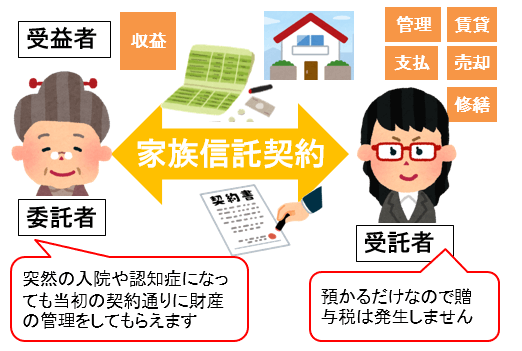

もうすぐ80歳のお母さんと自分の暮らしも守りたいA子さんの家族信託~仕組みとメリット

≪信託契約の内容≫

委託者(財産を託する人):お母さん

受託者(財産を託される人): A子さん

受益者(信託の利益を得る人):①お母さん

信託財産(預ける財産):①今住んでいる自宅 ②投資しようとしていた1000万円

信託の目的:①お母さんの安心な老後の生活を実現すること

受託者の権限:実家の管理、売却、売却代金の管理とお母さんの生活・介護・医療費の支払い

信託終了時:お母さんが他界したら終了する

すべての財産を換金して、A子さんへ引き継ぐ

≪メリット≫

①お母さんが投資しようとしていた1000万円を安全に保管できる

②お母さんに大きなお金が必要になった場合は、A子さんがいつでもお金を届けてあげられる

③お母さんが認知症になった後も、資産は凍結せず、A子さんが契約内容に従って財産管理をすることができる

④お母さんとA子さんが同居を始めた場合、A子さんが実家の管理や修繕をすることができ、ご近所に迷惑がかからない

⑤お母さんに介護が必要になり施設に入ることになった場合、A子さんが実家を売却して介護費用に充てることができる

⑥A子さんは、お母さんの資産を預かっているだけなので、「贈与税」がかかることはない

⑦お母さんから信託された財産と、A子さんの個人の財産は「分別して」管理ができるため、お母さんに説明がしやすい

⑧信託財産の信託終了時(お母さんが他界した時)の扱いについてまで、契約で定めておけるため、お母さんが他界した時に資産が凍結して葬儀費用がだせずに困ったということがない

⑨お母さんが他界した時に、実家が残っていた場合、相続登記をしないで、A子さんが現金化できるため経費が節約できる

⑩お母さんが老後の資金にためていた貯金をハイリスクの投資に回してお金が減ってまったり、お母さんが認知症などでお金が出せなくなるという心配がなくなったので、A子さんもお母さんも安心して生活を送れるようになる

親の80歳が見えてきたら、「家族信託」でマネープランの見直しを検討しよう

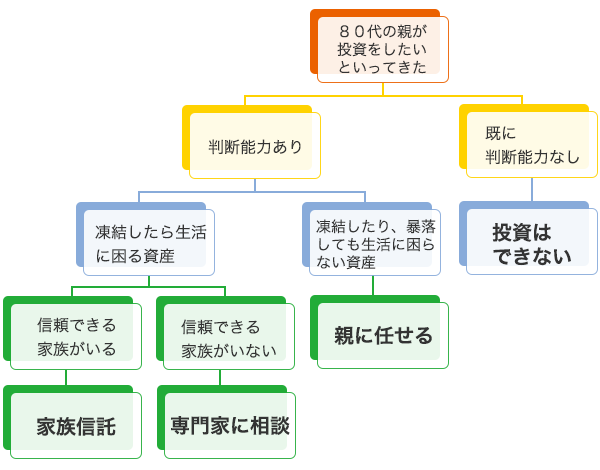

A子さんのように、親が認知症で判断能力が低下する前なら、「家族信託」を使うのか「投資運用」をするのか、それともこのまま何もしないのかを比較検討することができます。

「家族信託」は、まだ新しい制度のため、知らない人も多く、「投資信託」と間違えてとらえられることもあるようです。

「家族信託」は、金融商品ではなく、老後のお金と暮らしを「誰に」託すのか「人」の問題。

「投資信託」は、「投資」をプロに任せて増やしたい人の「お金」の問題。

「家族信託」をしても、お金が増えることはありませんが、判断能力の低下によりお金が下ろせなくなったり、だまし取られたりするリスクがなくなります。

まさに、報告書にある、「80歳~の高齢期」の

・心身の衰えを見据えたマネープランの見直し

・認知・判断能力の低下・喪失への備え

として、使える制度と言えます。

ポイントは、慌てるだけで何もしないこと。

親の財産がどこにどれだけあるのか整理整頓し、自分たちはどのタイミングなのかを見極め、これからどうしたいのかを考え、それぞれの家族にピッタリな備えを選んで決めていく。そうすることで、子ども世代も今を見つめ、親をやさしく見守り、将来に備える余裕ができるのです。

それが「家族信託」を検討する一番のメリットといえます。

親の80歳が見えてきたら、まずは「家族信託」を検討してみてはいかがでしょうか。

【もうすぐ80歳の親が投資をしたいと言ってきたときのフローチャート】

「家族信託」とは、一般社団法人家族信託普及協会の登録商標です。本コラムの著者は、一般社団法人家族信託普及協会の認定家族信託専門士です。

出典 金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

- 認知症は予防できます!! –認知症「予防」のための3資格-

- 認知症予防医/広川慶裕医師の新刊「脳のスペックを最大化する食事」7/20発売

- 認知症予防医/広川慶裕医師の新刊「潜伏期間は20年。今なら間に合う 認知症は自分で防げる!」

- 広川慶裕医師の、認知症予防のことがよく分かる『認トレ®️ベーシック講座』開講!

- 知ると知らないじゃ大違い!民間介護保険って何?

- 酸化ストレスを減らすと認知症予防に!秘密はサプリメント

- ユッキー先生の認知症コラム第92回:あるべき姿の認知症ケア

- 認知症専門医による認知症疾患啓発イベントを開催

- ポイントは食生活にあった。認知機能維持に必要なのは・・・

- 認知症予防は40代から!摂ると差が出る栄養素とは。

- 山口先生のコラム「やさしい家族信託」第17回:Q&A 外出自粛で、認知機能の低下が心配。家族信託、遺言、後見、今できることが知りたい

- 【広川先生監修】5分で分かる認知機能チェック(無料)はこちら

- 認知症は予防できるの?

- 認知症の種類とその詳細はこちら