山口先生コラム「やさしい家族信託」第13回:Q&A 親の認知症に備えて家族信託しておきたい「私に家族信託の受託者はできますか?」

司法書士事務所ともえみ 代表司法書士 山口先生コラム「やさしい家族信託」

厚生労働省によれば、2025年には認知症患者が700万⼈になると⾔われています。認知症になると資産は凍結され、⾃分や家族のために財産を動かすことができなくなります。

本コラムでは、「職業後見人」として高齢者の方の財産を管理し、また、自身の両親の「家族信託受託者」としても活動する高齢者支援専門の司法書士である山口良里子先生が、認知症から⼤切な資産を守るために注⽬される「家族信託」についてわかりやすく解説します。

- この記事の執筆

-

司法書士事務所ともえみ 代表司法書士山口良里子先生

司法書士事務所ともえみ 代表司法書士山口良里子先生

- この記事の目次

【質問】親の認知症に備えて、家族信託しておきたい。私に家族信託の受託者はできますか?

もうすぐ80代の親の認知症が心配で、「認知症ねっと」で情報を収集しはじめました。認知症になると、医療や介護の対策だけでなく、お金の管理や財産の処分の問題もでてくる。「家族信託」という制度が、高齢期の親のお金の管理に使えるということが分かりました。

そして、我が家の現状をチェックしてもらったところ、

①家族信託が必要である(やさしい家族信託コラム第11回)

②家族信託ができる(やさしい家族信託コラム第12回)

とのことでした。ただ、家族信託を実際に実行するには、私が「家族信託の受託者」として家族信託を実践していく必要があるそうです。果たして、普通の主婦の私に「家族信託の受託者」ができるのでしょうか?

【答え】家族信託の受託者はできそうです。3つのチェックポイント

家族信託の受託者とは、家族信託契約に基づいて、委託者から託された信託財産の管理運用を行う担当者のこと。なんだか難しそうですが、果たして普通の主婦のA子さんに、家族信託の受託者はできるでしょうか?

家族信託の受託者が「やるべきこと」は、①善管注意義務 ②忠実義務 ③分別管理義務 の3つです。

| 家族信託受託者の義務 | 内容 |

|---|---|

| ①善管注意義務 | 管理する財産につき「善良な管理者の注意」をもって、管理していく義務を負います。 A子さんは、お父さんから信託された、現金と自宅を紛失や棄損が起こらないように、注意して管理していく必要があります。 自分の財産であれば、ウッカリ紛失してもゴメンで済みますが、信託された財産は、ウッカリがないように管理しなければなりません。 |

| ②忠実義務 | さらに、受益者のために「忠実」に業務を行わないといけないという義務を負います。 A子さんは、自分の利益のためではなく、お父さんが信託契約に込めた希望を実現するために、誠実に業務を行わないとなりません。 |

| ③分別管理義務 | 管理する財産につき「自身の財産とは分別して」管理していく義務を負います。 A子さんはお父さんから信託されたお金を、自分の給与が入ってくる預金口座などとは分けて、「信託財産専用」の口座等で管理する必要があります。 また、自宅は「信託登記」をして、A子さん個人の所有の不動産とは「分別」して管理する必要があります。 |

【家族信託の受託者が できるかチェック】

| チェックポイント | A子さんにできるかチェック |

|---|---|

| ①善管注意義務 | A子さんは専業主婦として20年以上家計の管理を行ってきました。今まで自分のお金でもウッカリなくしたことはありません。 大きい買い物をするときは、夫と相談してやりくりしています。 実家の近くに住んでいるので、これまでも、実家の様子を見に行ったり、お父さんお母さんに呼び出されて、希望を聞いたりしています。 |

| ②忠実義務 | A子さんは、自分の利益ために親のお金を使いたいのであれば、わざわざ「家族信託契約」などせず、お父さんお母さんから、おこずかいをせびればいいだけです。 今も高齢の両親のことを気にかけており、将来万が一、2人が認知症になったとしても、困らないよう支えてあげたいと思っているのです。 |

| ③分別管理義務 | A子さんは、今でも、お父さんからお金や通帳を預かって、代わりに何かするときは、領収書をもらって、何をいくらで買ったかの報告をしています。 信託契約後は、「信託財産専用の口座」を作ることができ、その中で信託された財産を管理できるので、さらにやりやすくなります。また、自宅の「信託登記」は、司法書士に依頼するだけでOKです。 |

家族信託の受託者は、家族からの信頼があるだけでは足りず、前記①~③の義務を守り、信託受託者としての実務を実際に行える能力が必要となります。

その点、A子さんは、

①主婦として家計の管理をしてきた経験と、すでに、お父さんお母さんにお願いされた実家の管理をしているという実績がある

②自分の利益のためではなく、お父さんとお母さんが万が一認知症になったあとも、二人の暮らしを守ってあげたいと思っている

③今でもお父さんとお母さんから預かったお金の管理は、きちんと領収書をもらって、結果を報告するようにしている。自分のお財布と「ごちゃまぜ」にすることはしていない。信託契約後は、「信託財産専用の口座」を作り、自宅の「信託登記」もして、今まで以上に、分別して分かりやすく管理することができる

以上のとおり、A子さんは、お父さんお母さんからの信頼があるだけでなく、前記①~③の「やるべきこと」を守り、契約内容で定められたことを実際に行えるに十分な力があるといえます。

さらに、自分自身でできないことも「家族信託の受託者」として、信頼できる第三者に委託することもできるので安心です。A子さんは、これまで整理した情報をもとに、お父さんと家族信託の契約を実際に締結し、実践していくことにしました。

次回は、「自分でできる?家族信託手続きの流れ」について紹介します。

【解説】高齢期の親のお金を守りたい子どもが実践する「家族信託」

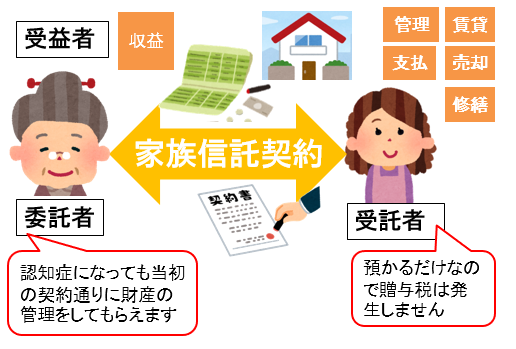

「家族信託 」とは、親(委託者という)が、子どもなどの信頼できる家族・親族(受託者という)に、不動産や預貯金などの財産の管理を任せる契約のことで、「民事信託」ともいわれます。親(委託者)が決めた目的に沿って、子ども(受託者)が、信託された財産を管理・処分し、親(受益者という)のために使用します。

「家族信託の受託者」は、法律上の制約のある「商事信託の受託者」とは異なり、「どなたでも」なることができます。

しかし、「家族信託の受託者」には、最低限守らなければならない義務が3つあります。したがって、その義務が守れそうにない方は、「受託者」にふさわしくないと言えます。また、その義務が守れそうであっても、物理的、時間的制約があるなどで、実際の信託実務を行うことができない人は、避けた方がよいといえるでしょう。

このように、家族信託をスタートするまでには、

①高齢期の親のお金を守るために、我が家に「家族信託」が必要か?

②うちでもできそうか?

③受託者たりうる人がいるか?

という段階別のチェックが必要となります。

①家族信託が必要とは分かっていたのに、②うちでもできそうか、③受託者足りうる人がいるかのチェックが遅れたため、結局、「家族信託も他の対策もできなかった」ということになっては大変です。

そうならないように、親の認知症が気になり始めたら、早いうちに家族信託スタートのためのチェックをされることをお勧めします。

【家族信託スタートのためのチェックまとめ】

| ①我が家に家族信託が必要か | ①家族の状況から必要か |

| ②財産の状況から必要か | |

| ③希望を実現するために必要か | |

| ②我が家にできるか | ①家族の状況からできそうか |

| ②財産の状況によりできそうか | |

| ③希望の内容からできそうか | |

| ③受託者候補は妥当か | ①善管注意義務が守れるか |

| ②忠実義務が守れるか | |

| ③分別管理義務が守れるか |

「家族信託」とは、一般社団法人家族信託普及協会の登録商標です。本コラムの著者は、一般社団法人家族信託普及協会の認定家族信託専門士です。

本コラムで紹介する事例は、フィクションです。実際に家族信託をご検討される場合は、専門家へご相談ください。

- 認知症は予防できます!! –認知症「予防」のための3資格-

- 認知症予防医/広川慶裕医師の新刊「脳のスペックを最大化する食事」7/20発売

- 認知症予防医/広川慶裕医師の新刊「潜伏期間は20年。今なら間に合う 認知症は自分で防げる!」

- 広川慶裕医師の、認知症予防のことがよく分かる『認トレ®️ベーシック講座』開講!

- 知ると知らないじゃ大違い!民間介護保険って何?

- 酸化ストレスを減らすと認知症予防に!秘密はサプリメント

- ユッキー先生の認知症コラム第92回:あるべき姿の認知症ケア

- 認知症専門医による認知症疾患啓発イベントを開催

- ポイントは食生活にあった。認知機能維持に必要なのは・・・

- 認知症予防は40代から!摂ると差が出る栄養素とは。

- 山口先生のコラム「やさしい家族信託」第17回:Q&A 外出自粛で、認知機能の低下が心配。家族信託、遺言、後見、今できることが知りたい

- 【広川先生監修】5分で分かる認知機能チェック(無料)はこちら

- 認知症は予防できるの?

- 認知症の種類とその詳細はこちら